1轻卡市场运行轨迹研析0819.docx

1轻卡市场运行轨迹研析0819.docx

- 文档编号:7353412

- 上传时间:2023-01-23

- 格式:DOCX

- 页数:10

- 大小:3.48MB

1轻卡市场运行轨迹研析0819.docx

《1轻卡市场运行轨迹研析0819.docx》由会员分享,可在线阅读,更多相关《1轻卡市场运行轨迹研析0819.docx(10页珍藏版)》请在冰豆网上搜索。

1轻卡市场运行轨迹研析0819

2015年1-7月轻型卡车市场运行轨迹研析

A、宏观经济环境分析

2015年是中国经济运行相对下行最严重的一年,宏观经济不景气,实体经济全面萎靡不振,空心化泡沫型投机“经济”已主导中国经济,与经济形势息息相关的商用车尤其是卡车市场同样萎靡不振,总体较同期出现-16.2%大幅度下滑。

卡车市场历来有“国民经济的晴雨表、风向标和温度计”之称,经济实体制造业--卡车市场下滑严重,所以国民经济究竟如何就可想而知!

此外,因政绩需求强制性对黄标车淘汰以及国四排放标准的实施,导致升级费用上升,用户对国四排放轻卡持观望态度。

尽管电商物流、冷链运输等行业的兴起保持对轻卡的刚性需求,但在卡车市场整体环境不景气背景下,1-7月份主流轻卡市场累计销售61.02万辆,同比下滑-18.8%。

从2014年5月至2015年7月,轻卡市场连续15个月销量同比下滑,连续15个月同比和累计同比双双出现负增长,已经进入绝对超长的低谷时期,这也是历年所鲜见。

预期全年宏观经济都将处于下行通道,轻型卡车市场一蹶不振的运行态势难以逆转。

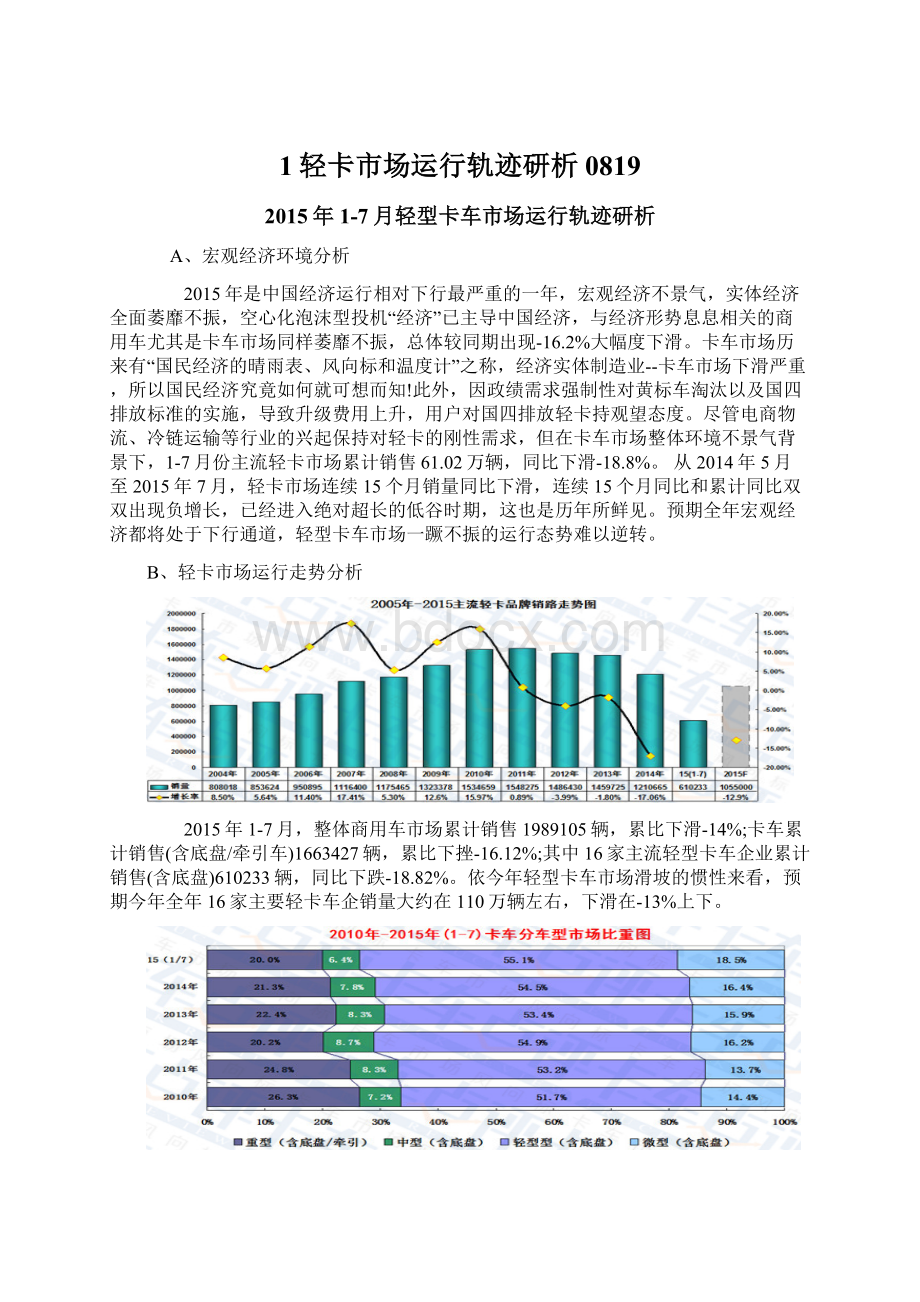

B、轻卡市场运行走势分析

2015年1-7月,整体商用车市场累计销售1989105辆,累比下滑-14%;卡车累计销售(含底盘/牵引车)1663427辆,累比下挫-16.12%;其中16家主流轻型卡车企业累计销售(含底盘)610233辆,同比下跌-18.82%。

依今年轻型卡车市场滑坡的惯性来看,预期今年全年16家主要轻卡车企销量大约在110万辆左右,下滑在-13%上下。

从2010年至今年前七个月各卡车分车型比重看,重型卡车市场占比一直处于萎缩态势;中型卡车处于“哑铃”状,今年市场份额已经收缩至6.4个百分比;轻型卡车虽下滑比较严重,但其市场份额并没缩小。

而今年以来微型卡车市场比重却增加了2个以上百分点。

2015年1-7月,十六家主流轻卡车企按历年月份销量走势来看,今年前七个月的销路轨迹为历年最差,除三月份超过12万辆外,其余月份都低于10万辆,七月份下探至6万辆,为历年罕见的大跌巨滑。

今年后五个月或至明年上半年,整体轻型卡车市场都难以“咸鱼翻身”。

C、轻卡市场及产品结构分析

1、2015年1-7月轻卡分车型市场份额

今年前七个月,轻型卡车分用途看,所有细分市场均下滑,专用作业车和专用货车下滑严重,但改装车市场尽管容量较小,而却比同期扩大,普通货车与多用途货车依然占据最大比例。

预期随着中国经济的快速发展,未来轻卡改装车和专用车市场将会有一个潜在的大市场。

2、2015年1-7月轻卡分燃料比重

从2015年前七个月,轻型卡车燃料类型市场比重来看,汽油机型轻卡从2010年到今年,同比2010年,今年市场占比上升至7个百分点,去年是上升6个百分点,这是国家实施国III切换国IV以及强制性淘汰“黄标车”剌激的结果。

因汽油机型轻卡升功快且成本低;而柴油机型轻卡与之相反,因此,在这近六年中,汽油机型轻卡的市场占比在逐年上升中。

预期今年国四切换影响将会逐渐减弱,而接下来的“国V”排放要求,却是国产自主品牌轻卡一道难以跨越的“门槛”,现除合资品牌轻卡外,自主轻卡车企或自主发动机厂家,似乎还没有一家能够自主研究和生产“欧V”发动机。

“国V”对国产轻卡车企来说,将是再一次的淘汰赛。

与此同时,新能源轻卡市场也在逐年扩张中,尤其是今年纯电动以及燃气轻型卡车也在不断涌现中,尽管销量极小,但却是新能源轻型卡车的一个发展方向。

不过由于售价昂贵和基础设置的配套不完善,也限制了其快速发展的势头。

近二年来,推动新能源轻型卡车发展因素有如下几点:

其一是新能源汽车发展已经上升为国家战略,这是其快速发展的基础。

其二是国家和地放政府“双补贴”,如今年上半年发布的《关于2016-2020年新能源汽车推广应用财政支持政策的通知》对于新能源汽车来说是个相当好的发展机会,将有助于让市场来决定新能源汽车的技术路线。

其三是“免购置税”,国家为了扶持新能源车型,在《节能与新能源汽车示范推广应用工程推荐车型目录》内的新能源车型均享受免购置税的政策,此举为新能源车示范推广起到很大作用。

截至今年7月,工信部公布了《节能与新能源汽车示范推广应用工程推荐车型目录》共71批。

其中共计发布货运类纯电动专用车、纯电动载货汽车与纯电动载货汽车底盘型号491个,占所有公告型号的19.8%;其四是排放标准升级,2015年,京津冀、长三角、珠三角等区域内重点城市供应国五车用汽、柴油,停止销售国四油品,2017年底前全国供应国五油品,停止销售国四油品。

2016年起京津冀、长三角、珠三角等区域内重点城市,全面实施国五排放标准。

同时,北京将于2015年8月1日起全面实施国五排放标准。

上述种种政策车市,都将助力传统轻型卡车向新能源汽车转变。

3、2015年1-7月轻卡分车型占比

从2010年至今年前七月轻型卡车产品结构上可以看出:

高端轻卡的销量及市场份额都在逐年提高中,这是由于随着国民经济的高速发展,社会分工使得市场更加细化。

此外,特别是排放不断升级,促使轻型卡车市场需求向中高端不断发展,而较低端的经济型轻卡市场却在逐年萎缩中,这是中国式特有的“政策车市”所决定的必然结果。

4、2015年1-7月轻卡分吨位份额

从2010年至今年前七个月,按轻卡吨位市场比重看,3-5吨轻卡是市场主流产品,市场份额在90%左右,近六年来,市场份额逐步提升至10个百分点。

目前已达到近94.%,而1.8-3T和5-6T市场份额逐年缩小,这是由大微卡、皮卡和中型卡车产品的上顶下压所造成的市场现象。

5、2015年1-7月轻卡分轴矩占比

从2010年至今年前七个月看,轴距在3300-3400间的轻卡市场份额上半年已经接近六成市场比重,而其他轴距短市场份额明显减少。

不过2499短轴矩的小轻卡的市场份额却变化不太大,这可能与城市物流厢式型小卡的市场需求增量有直接关联性,这一市场是否还有发展潜力还有待发现与研究。

6、2015年1-6月轻卡区域流向

2015年(1-6)轻型卡车省份销量T0P10

从2010年至今年前六个月看,今年轻卡终端市场主要流向沿海省份,依然是轻卡市场的传统大省,广东、山东、浙江和河北位列前四位,总体来看各省份的销量都是“下滑”为主旋律,市场一片衰落的景象。

E、轻卡市场分品牌销量分析

2015年1-7月,从市场竞争态势与销量排序看,北汽福田和江淮汽车仍然保持前二名,而从第三名后,销量排序常处于此消彼涨的发展趋势。

但新进入轻卡领域的长安轻卡和中国重汽轻卡这二匹“黑马”近年来的市场扩张态势值得关注,尤其长安跨越轻卡呈现出是以爆发式增长。

2015年1-7月,北汽福田系列轻卡销量与同期对比,下挫-14.4%,其中中高端轻卡欧马可产品大涨36.5%,而中端轻卡奥铃轻卡小滑-6.2%,经济级时代轻卡则大跌-20.6%。

2015年1-7月,江淮系列轻卡销量与同期对比,下挫-17.24%,其中除高端轻卡帅铃超高速增长外,出口、好运与江淮铃系列产品也是大跌中。

由此可见,北汽福田和江淮汽车的高端轻卡都处于高速增长中,而其他经济级轻卡市场都处于下滑中。

2015年1-7月,江铃系列轻卡销量与同期对比,上升11.8%,是16家主要轻卡车企三家正增长之一,因江铃轻卡的销量较大,因此其正增长对整体轻卡市场影响力较大。

同时,江铃轻卡只有出口和凯锐轻卡销量下滑。

凯威轻卡可能已经停产。

2015年1-7月,东风系列轻卡销量与同期对比,下滑-28.2%,其中纯轻卡和工程车销量都双双下落。

老牌轻卡车企现已敌不过新兴车企。

2015年1-7月,跃进系列轻卡销量与同期对比,全线大跌-43.6%,从去年销量排序第七位,滑坡到今年的第九位。

其中传统优势底盘跌幅高达九成,出口量也大滑八成多。

以南京跃进、一汽解放、金杯车辆和东风汽车为代表的传统老牌近年来,市场销量的持续滑坡严重,令人触目惊心,究竟是产品还是销售环节抑或商务政策出了问题?

值得业内关注和深刻反思。

2015年1-7月,一汽解放系列轻卡销量与同期对比,滑坡-70.7%,其中除新锐公狮车型大涨133.2%外(销量基数太小),高端轻卡速豹新品上市后,市场销量却不尽人意。

销量还不足百辆,其他车型全在下跌之中,市场形势实在不容乐观,销量能否“雄起”也令人怀疑。

2015年1-7月,长安跨越与神骐系列轻卡销量与同期对比,飚升20.64%,其中神骐系列轻卡超高速增长。

市场销量排序从去年的第六名,上升至今年前七个月的第四名。

长安轻卡这匹业界的“黑马”值得关注与研究其高速发展原因所在。

2015年1-7月,中国重汽HOWO轻卡系列轻卡销量与同期对比,狂升40%。

成立仅三年多的中国重汽轻卡将会提前完成年初制定的2万辆销售目标,而无悬念可言。

2015年1-7月,郑州日产系列轻卡销量与同期对比,下挫-70.%,这与一些合资车企的高端轻卡正增长率对比,形成强烈的反差。

2015年1-7月,金杯车辆系列轻卡销量与同期对比,下挫-22.84%,其中只有出口和领驰品牌增长,其他全在下滑之中,而全年不可逆转。

华晨商用车新工厂项目预计将于2016年末建成,新工厂达产后,其年生产能力将从目前的8万辆提升至20万辆,其产品也将在目前的经济型轻卡基础上全面换代升级。

这为金杯轻卡继续向前迈进提供有力支持。

2015年1-7月,四川现代系列轻卡销量与同期对比,下挫-40.%,这可能与其售价偏高和可能不服中国市场的“水土”有关。

不过此合资轻型卡车下线上市近二年来,已经取得了不菲的成绩单了。

F、对未来两年轻型卡车市场预判

1、面临国V和淘汰黄标车的严峻酷挑战合资品牌轻卡将是大赢家

与国IV排放标准相比,国V排放标准进一步提高了排放控制的要求,其中氮氧化合物的排放的限值严格了25%到28%,颗粒物的排放限值严格了82%,并且增加了污染物控制的新指标颗粒物粒子的数量。

此外,国IV标准中规定一千克的汽油中含硫量是50毫克,而在国V标准中硫含量只有10毫克。

而当下轻卡传统柴油发动机能够达到电控高压共轨发动机、EGR排气再循环技术、SCR尿素后处理技术等方面,只有合资品牌,如江铃汽车、南京依维柯、一汽通用、四川现代、郑州日产等。

而国产自主轻卡车企全无一家自产或外购发动机能达国V标准,所面临的将会是残酷的淘汰赛,每一次排放升级,都是对轻卡行业既有格局的重新洗牌。

2015年底淘汰京津冀、长三角、珠三角等重点区域内的500万辆黄标车,2017年底淘汰全国范围的黄标车。

2015年6月底前,所有地级市及以上城市黄标车禁行。

未来的国V排放标准和淘汰黄标车的实施,将会淘汰半数以上的自主轻卡车企。

不过与此同时,黄标车淘汰置换在各地的实施,对轻卡市场有一定的拉动作用。

2、加强生产一致性对轻卡产品的安全性能提出了更高要求

2015年由公安部牵头加强车辆上牌的一致性检查,重点关注与安全相关的车辆配置和参数,并对存在问题的企业和产品进行通报,这对轻卡车产品的安全性能提出更高要求,这对由原农用车企业升级到轻卡领域的准轻卡车企也是一道不低的门槛。

3、“互联网+”利好物流拉动轻卡行业

2015年7月4日国务院印发了《关于积极推进“互联网+”行动的指导意见》,明确未来三年以及十年的发展目标,涉及11个重点领域,涵盖制造业、物流业、交通业等三大领域。

其中对物流业提出加快建设跨行业、跨区域的物流信息服务平台,提高物流供需信息对接和使用效率。

鼓励大数据、云计算在物流领域的应用,建设智能仓储体系,优化物流运作流程,提升物流仓储的自动化、智能化水平和运转效率,降低物流成本。

以高出勤率、高安全性、高舒适性和低油耗为代表的“三高一低”现代物流用车的需求增加,便拉动高端轻卡市场的发展。

4、城镇化发展与公路里程增加将推动轻卡市场

2014年,我国城镇化率为54.8%,预计到2025年,我国城镇化率将会达到65%。

同时,未来的十年公路建设大发展与中国式的城镇化的快速推进,为更多地区实现物流交通提供了保障,在电商物流较好发展基础上,必将带动整个行业高端轻卡市场的大扩容与高速发展。

- 配套讲稿:

如PPT文件的首页显示word图标,表示该PPT已包含配套word讲稿。双击word图标可打开word文档。

- 特殊限制:

部分文档作品中含有的国旗、国徽等图片,仅作为作品整体效果示例展示,禁止商用。设计者仅对作品中独创性部分享有著作权。

- 关 键 词:

- 市场 运行 轨迹 研析 0819

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

冰豆网所有资源均是用户自行上传分享,仅供网友学习交流,未经上传用户书面授权,请勿作他用。

对中国城市家庭的教育投资行为的理论和实证研究.docx

对中国城市家庭的教育投资行为的理论和实证研究.docx